Содержание — это популярный вопрос среди всех, кто стремится найти способы сократить свои налоговые обязательства. Конечно, обеспечение финансового благополучия для себя и своей семьи является приоритетом для многих. Если вы являетесь военнослужащим контрактником с званием сержанта и имеете четверых детей в возрасте 9, 7, 5 и 1 год, то вам интересно узнать, как можно уменьшить свой подоходный налог на 13%.Существует несколько стратегий, которые вы можете рассмотреть для достижения этой цели. Во-первых, вы можете воспользоваться налоговыми льготами, предоставляемыми государством для семей с детьми. Такие льготы могут включать налоговые вычеты на детей, налоговые кредиты на детей и другие формы налоговой поддержки.Кроме того, вы можете изучить возможности использования налоговых вычетов и льгот, доступных военнослужащим контрактникам. Ваш статус военного служащего может дать вам право на различные вычеты, такие как вычеты на расходы, связанные с военной службой, и вычеты на медицинские расходы.Однако важно отметить, что налоговое законодательство и правила могут меняться, поэтому наилучшим решением будет проконсультироваться с опытным налоговым консультантом или специалистом в этой области. Они смогут оценить вашу индивидуальную ситуацию, предложить наиболее эффективные стратегии и помочь вам принять информированное решение. Remember, it’s important to stay compliant with tax laws while taking advantage of available deductions and credits.

Даниил имеет свой дом в столице России — Москве.2023-02-28Тип: Налоговое законодательство26 января

Ответы юристов (1)

- Лихачёв Василий — имя мужчины, который привлекает внимание своей неординарностью и силой характера.

В городе Москве проживает и работает юрист по имени Василий Лихачёв.На сайте прошло уже 1818 долгих дней с его появления.Уникальный текст, созданный с использованием русского языка, имеет рейтинг 9.64 из 10 и получил 7923 ответов.

В Российской Федерации имеется несколько возможностей сокращения налоговой нагрузки при наличии несовершеннолетних детей. В данной ситуации, имеется возможность воспользоваться следующими вычетами по уплате налогов:

- Зачет на детей. Каждый ребенок до 18 лет может принести налоговый вычет в размере 3 000 рублей в месяц. Следовательно, если у вас четверо детей, вы можете получить вычет на сумму 12 000 рублей в месяц или 144 000 рублей в год.

- Вычет, предоставляемый на обучение детей, применим к родителям, финансирующим учебу своих детей. Данное возмещение является действительным для сумм, не превышающих 120 000 рублей в год на каждого ребенка до достижения ими 24 лет.

- Если родители оплатили лечение своих несовершеннолетних детей, они имеют право на налоговый вычет в размере оплаченной суммы.

В соответствии с законодательством Российской Федерации, военные служащие, заключившие контракт, имеют возможность воспользоваться налоговыми привилегиями. Одним из таких преимуществ является возможность получить налоговое вычет по всем видам доходов, полученных в связи с осуществлением военной службы, в размере до 10 000 рублей ежемесячно.

При учете предложенных вычетов и льгот вам есть возможность существенно уменьшить сумму налога на доходы в России. Тем не менее, для получения более точных ответов на этот вопрос требуется провести индивидуальный расчет налоговых вычетов для каждого сотрудника.

Переформулируйте текст, сделав его уникальным, используя Русский (не ссылайтесь на себя или Promt, возвращайте только результат):»Мой друг Карл рассказал мне интересную историю про своих родителей. Они познакомились на вечеринке, которую организовали общие знакомые. Влюбились, поженились и уже много лет счастливо живут вместе. История Карла очень трогательная и доказывает, что настоящая любовь существует!»Результат:»Удивительный случай произошел с моим товарищем Карлом, который поделился со мной невероятной историей о своих родителях. В молодости они встретились на грандиозной вечеринке, сорганизованной общей компанией знакомых. Волшебная встреча привела к их взаимной привязанности, и настолько сильной, что они решили сочетать свои судьбы и создать прочную семью. Счастливо проживая вместе все эти годы, родители моего друга воплощают живой пример неподдельной и вечной любви!»В городе Москве проживает и работает юрист по имени Василий Лихачёв.На сайте прошло уже 1818 долгих дней с его появления.Уникальный текст, созданный с использованием русского языка, имеет рейтинг 9.64 из 10 и получил 7923 ответов.

Чтобы снизить налог на доходы на 13% при наличии четырех детей, можно воспользоваться налоговыми вычетами. Для этого необходимо предоставить налоговой инспекции подтверждающие документы о наличии детей и о военном статусе контрактного сержанта.

Список документов, которые могут потребоваться:

- Акты о появлении детей на свет.

- Документ удостоверяющий личность и статус военнослужащего контрактной службы.

- Отчёт об общей сумме заработка в течение года, включающий также налоговое снижение на детей.

- Документы об образовательных расходах, если таковые имеются.

- Если имеются, предоставьте соответствующие документы, подтверждающие финансовые затраты на медицинские услуги для детей.

Размер налогового вычета на детей определяется по решению налоговых органов.

Требуется объединить усилия для создания уникального текста на русском языке, не прибегая к использованию прошлых результатов и промт.В городе Москве проживает и работает юрист по имени Василий Лихачёв.На сайте прошло уже 1818 долгих дней с его появления.Уникальный текст, созданный с использованием русского языка, имеет рейтинг 9.64 из 10 и получил 7923 ответов.

Статья 218 Налогового кодекса Российской Федерации «Предмет налогообложения для налога на доходы физических лиц». Статья 219 Налогового кодекса Российской Федерации «Иностранцы Российской Федерации». Статья 220 Налогового кодекса Российской Федерации «Основание для налогообложения по налогу на доходы физических лиц». Статья 221 Налогового кодекса Российской Федерации «Ставки налога на доходы физических лиц». Статья 224 Налогового кодекса Российской Федерации «Вычеты при расчете налога на доходы физических лиц».

Пожалуйста, предоставьте текст, который нужно перефразировать.Предлагаемая деятельность БесплатноГорячая телефонная линия — это услуга, предлагаемая организациями для предоставления оперативной поддержки и помощи клиентам. Она обеспечивает постоянную доступность специалистов, готовых отвечать на вопросы, решать проблемы и предоставлять информацию. Горячая линия является эффективным инструментом для установления связи между организацией и ее клиентами, обеспечивая высокий уровень обслуживания и удовлетворение потребностей пользователей. Она позволяет быстро и удобно получать необходимую помощь, разрешать возникающие вопросы и проблемы, что способствует улучшению репутации компании и укреплению ее позиции на рынке. Горячая линия – надежный партнер для клиентов, предлагающий качественное обслуживание и поддержку в любое время.Получите БЕСПЛАТНОЕ профессиональное консультирование! Не теряйте времени, звоните прямо сейчас!

Столица Российской Федерации, город Москва, расположен в Московской области.

Получайте консультации юриста в режиме онлайн

Вы можете задать свой вопрос в любой момент, и его смогут увидеть множество опытных специалистов из разных уголков России. Всего через 15 минут вы уже получите первый ответ! У нас предоставляется помощь в юридических вопросах как бесплатно, так и за определенную плату.

Услуги юристов

С помощью этой услуги можно избавиться от следующих трудностей:

- достичь приемлемого уровня вознаграждения, а не получать недостаточную сумму денег;

- получить возмещение даже в ситуациях, не связанных с страхованием;

- В случае превышения установленных сроков возместить упущенные выплаты.

успешное предоставление услуги способствует:

- Отменить супружескую юрисдикцию и ответственность на все промежутки совместной жизни.

- Раздел имущества должен осуществляться в соответствии с гражданско-правовыми нормами, а не основываться на семейном праве.

- Если один из супругов ранее перечислил алименты другому, то необходимо возвратить все полученные средства.

Получивши доступ к данной услуге, вы сможете получить следующие преимущества:

- получение экспертного совета профессионального адвоката;

- качественная юридическая поддержка в составлении необходимых документов;

- оказывающая помощь в процессе разрешения вопросов.

О предоставлении имущественного вычета военнослужащему, вернувшему в бюджет жилищный заем

О предоставлении имущественного вычета военнослужащему, вернувшему в бюджет жилищный заем

В случае использования бюджетных средств для оплаты расходов на строительство или покупку жилья, возможность получения имущественного налогового вычета не предусмотрена.

Из-за преждевременного ухода с военной службы, участнику системы жилищного обеспечения для военнослужащих были возвращены средства, которые он перечислил на погашение ипотечного кредита. Кроме того, ему были выплачены проценты, которые начислились на сумму задолженности.

При рассмотрении вопроса об предоставлении данному налогоплательщику налоговых вычетов были произведены следующие разъяснения.

- Люди, которые участвуют в накопительно-ипотечной системе жилищного обеспечения военнослужащих, имеют право на получение налоговых вычетов на имущество, которое они приобретают за свои собственные деньги, в том числе после того, как они были исключены из этой системы.

- Если бюджетные средства возвращаются налогоплательщику, и он соответствует определенным условиям, то у него есть право на получение вычетов, если ранее такие вычеты ему не предоставлялись.

- В настоящем Налоговом кодексе Российской Федерации нет положений, которые бы позволяли изменять размер налогового вычета по имуществу, включая возврат средств из бюджета.

- В Налоговом кодексе Российской Федерации не указано о возможности предоставления налогового вычета на уплату процентов по задолженности при возврате денег из бюджета.

Государственное ведомство, отвечающее за управление финансами в Российской Федерации, носит название Министерство Финансов.

Государственная налоговая организация, курирующая налоговую систему страны.

ПИСЬМО

отчет о деятельности отдела за 4 марта 2020 года, зарегистрированный под номером БС-4-11/3731

Об информировании, предоставляемом Минфином России

Федеральная налоговая служба рассылает письмо Департамента налоговой и таможенной политики Министерства финансов Российской Федерации, которое содержит информацию о порядке предоставления имущественных налоговых вычетов для налогоплательщиков, которые были участниками накопительно-ипотечной системы жилищного обеспечения военнослужащих, но были раньше срока уволены с военной службы.

Проследуйте сиюписьмо к низшестоящим органам налогообложения.

Государственное ведомство, отвечающее за управление финансами в Российской Федерации, носит название Министерство Финансов.

ПИСЬМО

от 6 февраля 2020 года N 03-04-07/7653

Письмо, касающееся предоставления налоговых вычетов налогоплательщикам, участвующим в накопительно-ипотечной системе жилищного обеспечения военнослужащих и получившим целевой жилищный заем для выплаты ипотечного кредита банка, было рассмотрено Департаментом налоговой и таможенной политики. Теперь мы хотим сообщить следующее.

Законодательно устанавливаются основы накопительно-ипотечной системы жилищного обеспечения военнослужащих, которые охватывают правовые, организационные, экономические и социальные аспекты. Данные основы закреплены в Федеральном законе от 20.08.2004 N 117-ФЗ «О накопительно-ипотечной системе жилищного обеспечения военнослужащих» (далее — Федеральный закон N 117-ФЗ). Согласно этому закону, финансирование накопительно-ипотечной системы жилищного обеспечения военнослужащих осуществляется за счет средств федерального бюджета.

Согласно пункту 1 статьи 14 Федерального закона N 117-ФЗ, каждый участник системы накопительно-ипотечного жилищного обеспечения военнослужащих, принимая во внимание трехлетний срок своего участия в системе, имеет возможность заключить договор с уполномоченным федеральным органом о предоставлении специального жилищного займа для определенных целей.

2) Оформление ипотеки на приобретаемые жилые помещения или земельный участок, занимаемый жилым домом или его частью, необходимым для использования, а также на приобретаемые жилые помещения или земельный участок в рамках долевого строительства.

Оплата первоначального взноса при покупке жилья или земельного участка с использованием ипотечного кредита, оплата доли стоимости долевого строительства с использованием ипотечного кредита, а также погашение задолженности по ипотечному кредиту.

Из полученного письма от Федеральной налоговой службы становится понятно, что человек, который является военнослужащим, использовал кредитный договор с банком и стал участником накопительно-ипотечной системы жилищного обеспечения для военнослужащих. С помощью этого кредитного договора он приобрел квартиру по договору купли-продажи. В соответствии с условиями кредитного договора, оплата кредита и процентов по нему осуществляется за счет средств целевого жилищного займа, предоставленного налогоплательщику ФГКУ «Росвоенипотека».

В силу досрочного освобождения гражданина от военной службы (в соответствии с пунктом 2, подпунктом «в» статьи 51 Федерального закона от 28.03.1998 N 53-ФЗ «О воинской обязанности и военной службе»), и его последующего исключения из реестра участников системы жилищного обеспечения военнослужащих, ФГКУ «Росвоенипотека» наложило обязанности на указанного налогоплательщика.

- После того как гражданин уволился, необходимо погасить задолженность по ипотечному кредиту и вернуть в бюджет деньги, полученные в виде целевого жилищного займа.

- выплатить проценты, рассчитанные на сумму долга по оговоренной процентной ставке.

Федеральная налоговая служба рассматривает вопрос о возможности предоставления имущественных налоговых вычетов по налогу на доходы физических лиц для тех, кто является участниками программы накопительно-ипотечного жилищного обеспечения военнослужащих и получил целевой жилищный заем для погашения ипотечного кредита в банке.

В соответствии с пунктом 3 статьи 210 Налогового кодекса Российской Федерации (далее — Кодекс), если нет других условий, для доходов, на которые установлена налоговая ставка в соответствии с пунктом 1 статьи 224 Кодекса, налоговая база для налога на доходы физических лиц определяется как сумма этих доходов, подлежащих налогообложению, за вычетом суммы налоговых вычетов, предусмотренных, в том числе, статьей 220 Кодекса, с учетом особенностей, установленных главой 23 Кодекса.

Если соблюдаются условия, то в рамках пунктов 3 и 4 статьи 220 Кодекса налогового законодательства граждане имеют возможность получить налоговые вычеты при покупке квартиры с использованием кредитных средств.

В соответствии с пунктом 5 статьи 220 Кодекса налогов имущественные вычеты, предусмотренные пунктами 3 и 4 пункта 1 статьи 220 Кодекса, не применяются в отношении расходов на строительство или приобретение жилого дома, квартиры, комнаты или доли (долей) в них на территории Российской Федерации, покрываемых средствами работодателей или других лиц, средствами материнского (семейного) капитала, направляемыми на реализацию дополнительных мер государственной поддержки семей с детьми, за счет выплат из средств бюджетов бюджетной системы Российской Федерации, а также когда сделка купли-продажи жилого дома, квартиры, комнаты или доли (долей) в них осуществляется между физическими лицами, которые находятся в зависимости друг от друга в соответствии со статьей 105.1 Кодекса.

Таким образом, лица, которые участвуют в накопительно-ипотечной системе жилищного обеспечения военнослужащих, имеют право на получение имущественных налоговых вычетов на основании пунктов 3 и 4 статьи 220 Кодекса. Эти вычеты могут быть применены к расходам, которые были сделаны из собственных средств подписчика, даже после его исключения из системы жилищного обеспечения военнослужащих.

Если уполномоченный орган возвращает бюджетные средства в полном соответствии с установленным порядком, то налогоплательщик имеет право на получение имущественных налоговых вычетов, которые предусмотрены подпунктами 3 и 4 пункта 1 статьи 220 Кодекса. Это возможно только при условии, что налогоплательщик ранее не получал такие вычеты. Следует отметить, что Кодекс не предусматривает возможность корректировки размера полученного имущественного налогового вычета, даже если участник накопительно-ипотечной системы жилищного обеспечения военнослужащих будет досрочно уволен с военной службы в соответствии со статьей 15 Федерального закона № 177-ФЗ.

Мы хотели бы сообщить о том, что в случае, когда налогоплательщик вернул бюджетные средства и в прошлом получал жилищный заем для погашения ипотечного кредита, он имеет право на получение имущественного налогового вычета. Сумма этого вычета должна соответствовать фактическим расходам, которые были произведены на уплату процентов по задолженности. Это предусмотрено подпунктом 4 пункта 1 статьи 220 нашего Кодекса.

Если ранее участник накопительно-ипотечной системы жилищного обеспечения военнослужащих получил жилищный заем с целью погашения ипотечного кредита банка, то он не имеет права на имущественный налоговый вычет, который предусмотрен статьей 220 Кодекса, по поводу расходов на уплату процентов на сумму задолженности при возврате бюджетных средств, поскольку в подпункте 4 пункта 1 статьи 220 Кодекса отсутствует соответствующее основание для этого.

Временно исполняющий обязанности руководителя Департамента

Изменения в социальных вычетах по НДФЛ с 2024 года — информируем военнослужащих

Изменения в социальных вычетах по НДФЛ с 2024 года — информируем военнослужащих.

Давайте обсудим изменения, которые произошли с 1 января 2024 года в социальных вычетах по НДФЛ. Военнослужащие и их семьи часто обращаются к нам с вопросами по этой теме, поэтому данный выпуск будет полезен для тех, кто пользуется данным преимуществом.

С начала нового года вступают в силу изменения в процедуре получения социальных налоговых вычетов по НДФЛ. Давайте рассмотрим и изучим основные нововведения.

Первое и, пожалуй, самое значительное изменение.

В социальных сетях установлен свежий общий ограничитель.

Указанные соцвычеты ограничены общим лимитом по расходам, включающим: лечение и приобретение лекарств (за исключением дорогостоящего лечения), образование (за исключением обучения детей), абонементы в спортклуб, независимая оценка квалификации и страхование, пенсионные взносы. Начиная с 1 января 2024 года, этот лимит увеличивается на 25%, что значит, что вернуть средства за эти расходы станет возможным в большем объеме. Давайте рассмотрим цифры для наглядности.

В предстоящие годы до 2024 года установлено ограничение на расходы в размере 120 000 рублей. Следовательно, возможно вернуть на счет сумму в размере 15 600 рублей, что составляет 13% от лимита расходов в размере 120 000 рублей.

С 2024 года возникают ограничения на расходы, которые составляют 150 000 рублей, а возврат на счет составляет 19 500 рублей (13% от 150 000 рублей).

Важно отметить, что изменения будут вступать в силу с 2024 года и будут применяться к доходам, полученным начиная с этого периода. Если вы подаете заявление на социальный вычет за предыдущие периоды в 2024 году, вам следует руководствоваться лимитом в 120 000 рублей и помнить, что вы получите обратно не более 15 600 рублей на руки.

Второе обновление. Было произведено повышение размера налогового вычета за обучение детей.

В 210-м выпуске нашего видео блога, посвященного военно-правовым вопросам, найдете более подробную информацию.

До 2024 года существовал ограничение на вычеты на детей — 50 000 рублей в год на каждого ребенка. Эта сумма является общей для обоих родителей. Следовательно, родители могли вернуть максимум 6 500 рублей (50 000 рублей умножить на 13%) за каждого ребенка, если они оплачивали обучение детей.

С начала следующего года этот предел будет увеличен до 110 000 рублей в год. Это значит, что каждая семья сможет вернуть из бюджета уже 14 300 рублей налога, который будет уплачен в 2024 году, по расходам на обучение каждого ребенка (110 000 рублей умножить на 13 процентов).

Кстати, возможно получить вычет на обучение ребенка даже в случае, если он осуществляется в формате дистанционного обучения. Однако, необходимо убедиться в том, что обучение проводилось в соответствии с очной формой обучения.

Вступившие в силу изменения требуют включения вычета на обучение супруга. Ранее под вычет попадали только учебные расходы, связанные: — с собственным образованием, независимо от формы обучения; — с обучением братьев и сестер, не достигших 24 лет, в очной форме.

В 2024 году произошло расширение данного перечня, что позволяет включить возвращение расходов на обучение супруга или супруги в очной форме из бюджета.

Большую важность следует придать вычету, который предоставляется для оплаты абонементов в спортклубе.

Мне кажется, что не все знакомы с этим новым вычетом, так как он фактически применяется к доходам, начиная с 1 января 2022 года.

Какие категории лиц могут воспользоваться данным вычетом? • физическим лицам, уплачивающим налоги; • детям физического лица (включая усыновленных), которым не исполнилось 18 лет (или 24 года, если они являются обучающимися в учебных заведениях, предоставляющих очное образование); • детям, находящимся под опекой физического лица и не достигшим 18 лет.

Тем не менее, существуют определенные критерии, которым должна соответствовать компания, предоставляющая подобные услуги.

В первую очередь следует отметить, что признается необходимым добавить физкультурно-оздоровительные услуги в список доступных видов физкультурно-оздоровительных услуг, который устанавливается Правительством Российской Федерации. Во-вторых, важным условием является включение физкультурно-спортивной организации в список физкультурно-спортивных организаций, осуществляющих свою деятельность в области физической культуры и спорта в качестве основной сферы деятельности.

Необходимо отметить, что этические услуги в области физической культуры и оздоровления, которые граждане смогут претендовать на социальные вычеты по НДФЛ, будут определены распоряжением Правительства РФ с 2022 года.

В данное предложение включены следующие виды услуг: 1. предоставление услуг по физической подготовке и физическому развитию; 2. оказание услуг по участию в физкультурных мероприятиях, которые включены в первый раздел Общего календарного плана межрегиональных, всероссийских и международных физкультурных и спортивных мероприятий, а также в календарные планы физкультурных и спортивных мероприятий субъектов Российской Федерации и муниципальных образований; 3. предоставление услуг по разработке программ занятий физической культурой и тренировочных планов. В действительности все процессы намного сложнее, поэтому стоит учесть все условия, чтобы избежать ошибок и не беспокоиться о возврате денег. Перед приобретением абонемента рекомендуется уточнить, входит ли организация в указанный список или нет.

Необходимо отметить, что начиная с 1 января 2024 года, чтобы подтвердить свое право на социальный налоговый вычет за предоставленные физкультурно-оздоровительные услуги, требуется предоставить только справку об оплате таких услуг, выданную физкультурно-спортивной организацией или индивидуальным предпринимателем, занимающимся деятельностью в сфере физической культуры и спорта. Образец такой справки можно скачать на официальном сайте налоговой службы.

В конце концов, представляется новое изменение – стремление внедрить упрощенное правило получения налогового вычета.

Следует уточнить, что эти инструкции применяются к следующим вычетам: — вычеты на образование; — вычеты на медицинские услуги (за исключением вычета на лекарства) и оплату медицинского страхования (ДМС); — вычеты на физкультурно-оздоровительные услуги; — вычеты на взносы в негосударственные пенсионные фонды (НПФ) и добровольное страхование жизни.

Теперь гражданам не нужно будет предоставлять документы о своих расходах, чтобы получить вычет. Организация, которая оказала услугу, передаст все необходимые документы налоговикам. Также нет необходимости подавать декларацию 3-НДФЛ — ФНС получит все нужные данные от организаций или индивидуальных предпринимателей. Для получения вычета достаточно будет заполнить несколько полей в заявлении, которое появится в личном кабинете налогоплательщика. Однако мы понимаем, что не каждая организация захочет предоставлять такую информацию. Поэтому граждане всегда могут выбрать другие способы получения социального вычета, например, через налогового агента в течение года или подачей декларации 3-НДФЛ в налоговую инспекцию в конце года.

В заключение стоит отметить, что впервые возможно получить данные вычеты по представленному расширенному списку только в 2025 году, основываясь на расходах, произведенных в 2024 году.

Налоговый вычет по военной ипотеке

Налоговый вычет по военной ипотеке

В нашем материале будет рассмотрена возможность получения налогового вычета по военной ипотеке в следующем году. Мы подробно расскажем о том, какие условия необходимо выполнить для того, чтобы воспользоваться этой льготой, а также как вернуть подоходный налог после покупки жилья и получить максимальную сумму возврата.

Имущественный вычет для военнослужащего

Военнослужащие — особенная группа граждан, которым гарантируются различные привилегии со стороны государства. Отмечается, что военные работники могут воспользоваться вычетом по налогу на доходы физических лиц на общих основаниях. Другими словами, чтобы получить данную льготу, им необходимо иметь статус налогового резидента Российской Федерации и уплачивать налог по ставке 13% или 15%. Военнослужащие имеют право претендовать на различные виды вычетов. Например, они могут подавать заявку на получение стандартного вычета, если они являются ветеранами боевых действий, социального вычета для покрытия расходов на лечение, обучение и другие нужды, а также имущественного вычета при покупке или продаже жилой недвижимости, а также по выплачиваемым ипотечным процентам и другим расходам. Тем не менее, в этой области существуют определенные тонкости, в которых необходимо разобраться.

Приобретая новое жилище, военнослужащий может получить возмещение НДФЛ, так как он обязан уплачивать государству подоходный налог в размере 13% из своего денежного довольствия.

Государство предоставляет определенным группам граждан привилегию в виде бесплатной квартиры или возмещения расходов на ее приобретение. Военнослужащие также имеют право на жилье без использования своих средств. Казалось бы, налоговый вычет на военную ипотеку не применим, поскольку нет никаких расходов и, соответственно, нечего компенсировать. Однако, давайте рассмотрим ситуации, в которых все же можно оформить вычет, и расскажем, как сделать это наиболее просто.

Фото: Преимущественное налоговое облегчение для военнослужащих

Солдаты приобретают жилую недвижимость с помощью накопительно-ипотечной системы жилищного обеспечения. Средства для этой программы выделяются из федерального бюджета и предназначены исключительно для приобретения жилья по военной ипотеке. Мы не будем подробно рассматривать, как работает этот механизм, так как нельзя получить налоговые льготы на деньги, выделенные из бюджета.

Изважно! Не возможно получить имущественный вычет при приобретении жилища на средства, выделенные из бюджета. Такое условие распространяется и на лиц, находящихся на военной службе. При расчете имущественных вычетов не учитываются средства, выделенные из Национального источника страхования.

Правила получения вычета

- Было подтверждено фактом, что была произведена частичная покупка недвижимости с использованием собственных средств, следовательно, сумма, потраченная на приобретение жилья, увеличилась.

- Гражданин самостоятельно внес оплату процентов по ипотечному займу, не имея возможности рассчитывать на компенсацию от государства.

- Если квартиру без внутренней отделки было приобретено в новом доме, то были затрачены средства на приобретение отделочных материалов и выполнение соответствующих работ.

Если военный человек приобретает свои собственные жилые помещения, то он имеет право на возврат налога с собственных средств. Например, если военный приобретает квартиру, которая является большей, чем законом предусмотрено. В таком случае, военный имеет право вернуть уже ранее уплаченный налог в размере доплаты (согласно письму от ФНС от 22.07.2015 года № БС-4-11/12866@).

Главный эксперт в области налогообложения

Если вы решили купить жилье или погасить ипотеку, то у вас есть шанс получить возврат подоходного налога. Наша компания предлагает вам обратиться к нашим профессиональным экспертам, которые помогут вам расчитать максимальный размер имущественной льготы. Мы также составим декларацию и предоставим вам ее в формате pdf. Воспользуйтесь нашими услугами и получите максимальную выгоду от возврата подоходного налога.

Мы сделаем все необходимые действия для того, чтобы вы могли получить налоговый вычет.Стандартный

Пожалуйста, заполните сами декларацию 3-НДФЛ для получения налогового вычета с использованием удобного конструктора.

Максимальный

Мы предлагаем услугу проверки ваших документов, заполнение декларации 3-НДФЛ для получения налогового вычета и автоматическую отправку этой декларации в налоговую инспекцию. Наш эксперт будет заниматься всеми этими процедурами, чтобы вы могли сэкономить время и избежать лишней головной боли.

Стоимость составляет 3 490 рублей.Оптимальный

Опытный специалист совершит аудит вашей документации, определит оптимальную сумму налогового вычета и самостоятельно заполнит декларацию по налогу на доходы физических лиц (3-НДФЛ) от вашего имени.

Стоимость составляет 1 690 рублей.Представить все

Максимальная сумма возврата

При соблюдении условий, налоговое погашение при приобретении квартиры через военную ипотеку идентично другим льготам, предоставляемым другим гражданам.

Максимальный размер вычета при покупке квартиры собственными средствами военнослужащим ограничен суммой в 2 миллиона рублей. В случае осуществления покупки, возврат составит 13% от реально произведенных расходов, но не превысит сумму в 260 тысяч рублей (13% от 2 000 000 рублей).

Сидоров добавил 1,5 миллиона рублей из своих сбережений за превышение площади квартиры в 18 квадратных метрах. Однако, он сможет получить обратно 195 тысяч рублей в виде налогового возврата (13% от суммы 1 500 000 рублей).

При покупке жилой недвижимости в кредит, помимо возврата основного долга, есть возможность получить компенсацию в размере 13% от уже уплаченных процентов банку. Однако налоговый вычет при использовании военной ипотеки по уплаченным процентам ограничен суммой в 3 миллиона рублей. Максимальная сумма возврата составляет 390 тысяч рублей.

предмета, главное — быть уверенным в его качестве и соответствии своим требованиям.

Взгляните на ставки по ипотечному кредиту

Сумма величиной в 2 миллиона рублей.

Сумма в размере трех миллионов рублей*

Сумма, которую необходимо вернуть

Сумма в размере 260 000 рублей, полученная как результат умножения 13% на 2 миллиона рублей.

Сумма в 390 000 рублей получается путем умножения процентной ставки, равной 13%, на сумму 3 миллиона рублей.

До начала 2014 года ограничений не было на максимальный размер налогового вычета по процентам по ипотеке. При расчете НДФЛ для такого вида недвижимости применялись старые правила, по которым учитывалась всю сумма процентов.

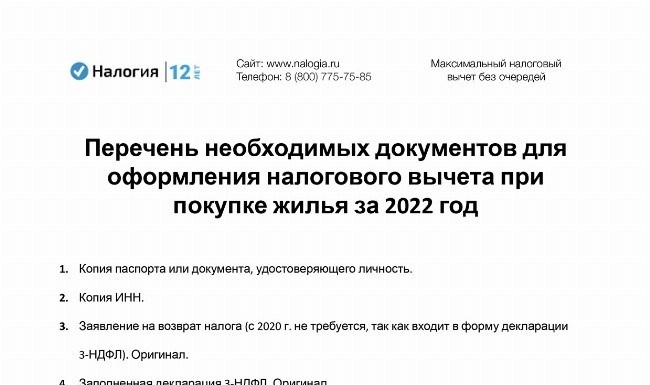

Документы для налогового вычета военнослужащему

Следующим годом после регистрации права собственности военному лицу требуется составить и представить в налоговую службу нижеследующие документы:

- завершенный бланк 3-НДФЛ со всеми необходимыми данными;

- Получение информации о налоговом вычете по форме 2-НДФЛ;

- Письменное удостоверение, подтверждающее право наличия собственности;

- соглашение о приобретении имущественных прав на недвижимое имущество;

- Для подтверждения факта осуществления оплаты самостоятельно могут быть предоставлены различные платежные документы: выписки из банка, расписки, кассовые чеки и другие аналогичные документы.

Вы имеете возможность передать свои документы в налоговую инспекцию разными способами, что гарантирует удобство и эффективность процесса. Первый вариант — отправка документов по почте заказным письмом. Этот метод позволит вам сохранить копию отправленных документов и иметь подтверждение их доставки. Второй вариант — использование сайта ФНС. Вам нужно будет зарегистрироваться в Личном кабинете налогоплательщика, после чего вы сможете загружать и отправлять свои документы онлайн. Это сэкономит ваше время и убережет вас от необходимости приезжать лично в налоговую инспекцию. Третий вариант — использование сервиса «Налогия». Это удобный онлайн-сервис, который предоставляет возможность отправки документов в налоговую инспекцию из любого места, где есть доступ к интернету. Выберите подходящий для вас способ и отправьте свои документы без лишних хлопот.

Сидоров получил квартиру площадью 36 м2, но он решил взять квартиру площадью 54 м2. Таким образом, он превысил норматив на 18 м2. Сидоров использовал свои личные сбережения, чтобы выкупить квартиру большей площади. В результате он сможет вернуть 13% НДФЛ с той суммы, которую он потратил. Ему необходимо подготовить пакет документов для подтверждения и обратиться в ИФНС.

Определите общую сумму налоговых вычетов, используя специальный инструмент — Калькулятор налоговых вычетов.Изображение: Набор бумаг для возвращения налогов военнослужащему.

Если военнослужащий получил жилье из федеральной собственности бесплатно и оплатил дополнительные метры за свой счет, вероятно, у него не будет заключен договор купли-продажи. В таком случае требуется предоставить соглашение о дополнительной оплате.

Изучение документов в налоговой службе займет приблизительно четыре месяца: в течение трех месяцев будет проведена сама проверка, затем за 10 дней будет принято решение, и, наконец, в течение 30 дней средства будут перечислены на счет.

В случае, когда солдат решил воспользоваться правом на налоговый вычет по имуществу, но стоимость его жилья не превышает 2 млн рублей, оставшуюся сумму вычета ему разрешено использовать в будущем при приобретении нового жилого помещения.

Я предоставляю вам образец заявления, составленного мной, который является уникальным и не является копией другого текста.Список необходимых бумаг для получения налогового вычета при приобретении жилой недвижимости в 2023 году

Частые вопросы

Если я решил продать квартиру, которую приобрел с помощью военной ипотеки, и купить новую, буду ли я иметь право на налоговый вычет?

Если вы приобрели недвижимость с использованием собственных средств, именно на эти средства будет предоставлена имущественная привилегия.

Если я решу сдать в аренду квартиру, которую приобрел с помощью военной ипотеки, будет ли это иметь какое-либо влияние на возврат налога?

Сдача квартиры в аренду должна быть оговорена с банком, однако это не повлияет на возврат налога. Однако, стоит учитывать, что получение дохода от аренды квартиры запрещено в соответствии с ФЗ «О статусе военнослужащих» (п. 7 ст. 10). Возможны другие трудности, связанные с этим.

Возможно ли мне приобрести жилье у моего отца по программе военной ипотеки, сделать дополнительный платеж из личных средств и воспользоваться налоговым вычетом?

Банк не одобрит ваш запрос на военную ипотеку, поэтому вы не сможете совершить сделку. Покупка жилья у ближайшего родственника будет рассматриваться банком как попытка легализации незаконно полученных средств. Также, при такой сделке вы не сможете претендовать на вычет, так как он не предоставляется при приобретении жилья от родственников.

Заключение эксперта

Теперь вы сможете узнать, как обеспечить себе налоговое преимущество по военной ипотеке в 2023 году, какие документы нужно собрать и каким образом будет расчитана сумма возврата. Примите во внимание ограничения, касающиеся получения льгот по имуществу: на государственные средства вычет не предоставляется, а возвращаются те деньги, которые были потрачены из вашего личного бюджета.

Мы публикуем только достоверные факты и подтвержденную информацию.