Всегда требуются финансы — почему же государство вынуждено не имеет возможности распечатать нужное количество, чтобы удовлетворить все потребности? Что определяет количество денежных средств в экономике и как осуществляется процесс выпуска? Рассмотрим эти сложные вопросы.

Определяемся с понятием

Эмиссия — это процесс увеличения денежной массы в обращении путем выпуска новых денежных средств, включая наличные деньги и электронные деньги (в том числе ценные бумаги, кредиты и другие финансовые инструменты).

Всякое государство обладает своим уникальным способом создания денежной массы. В России ответственность за печать банкнот возложена на Центральный Банк РФ, а сам процесс осуществляется государственной компанией «Гознак» по заказу центрального банка. Монеты чеканятся на монетных дворах, расположенных в Москве и Санкт-Петербурге.

Центральный банк полностью контролирует эту денежную массу, обеспечивая ее всеми своими активами. Именно наш финансовый регулятор проводит прогноз, определяя необходимый объем денежных средств для поддержания экономики страны, и исходя из этого заранее указывает, сколько и какие банкнот нужно напечатать и куда их отправить.

Если говорить о безналичной эмиссии, то безналичные деньги могут создаваться не только Центральным банком, но и Министерством финансов РФ (например, путем выпуска облигаций федерального займа – ОФЗ) и коммерческими банками в рамках их деятельности.

Обычно данная ситуация выглядит таким образом. Эмиссия безналичных средств осуществляется на основе банковского мультипликатора. Банковский мультипликатор представляет собой числовой коэффициент, который демонстрирует, во сколько раз увеличится или уменьшится денежная масса по сравнению с первоначальным вкладом в результате увеличения или уменьшения вкладов в денежно-кредитную систему на одну единицу.

Проще говоря, банковский мультипликатор указывает на рост денег в обращении за счет кредитных операций.

Банки, находящиеся под контролем Центробанка, запускают рабочий процесс, который обычно происходит при выдаче кредитов предприятиям или физическим лицам. Финансовые средства увеличиваются, переходя с депозитного счета одного коммерческого банка на счет другого. Каждый банк увеличивает привлеченные ресурсы, освобождая при этом часть денежных средств. И эти дополнительные средства выдаются в виде кредита под процент.

При этом объем переводов между банками ограничен количеством электронных средств на корреспондентском счете банка-плательщика. Если средств не хватает, банки обычно используют рефинансирование. Центробанк выступает гарантом выдачи краткосрочных безналичных займов по ставке, установленной для рефинансирования.

Этот феномен известен как банковский мультипликатор — увеличение денег в обращении за счет выдачи кредитов.

Однако это не единственный вариант выпуска безналичных денежных средств. Например, если при расчете за товары или услуги используется вексель, он может также играть роль дополнительно выпущенных денег. Кроме того, Центральный банк может заниматься покупкой валюты или ценных бумаг у коммерческих банков, что создает свободные средства, предоставляемые в кредит.

Вы знакомы с понятием денежной эмиссии и способами ее осуществления?

Да, я хорошо разбираюсь в этом вопросе Нет, слишком много терминов и специфической информации Никогда даже не интересовался(лась)

Точное количество денег, необходимых в экономике страны, не существует. Это зависит от скорости экономического роста, уменьшения объема денежной массы и других показателей. Центральный банк следит за количеством денег, чтобы не допустить их избытка.

Если рост денежной массы превышает прогноз и реальную потребность, может произойти резкое увеличение инфляции.

Количество денег в экономике зависит от множества факторов, включая:

- Развитие различных платежных инструментов, таких как пластиковые карты, умные часы, смартфоны с модулем NFC, оплата через интернет-банки и другие.

- Распространенность платежной инфраструктуры, включая терминалы и банкоматы, через которые можно совершать платежи с помощью карты.

- Объем экономики и ее потребности.

- Спрос в стране на наличные средства.

Использование наличных денег постепенно уменьшается, особенно в городах. Параллельно растет спрос на банковские карты и смартфоны с функцией бесконтактной оплаты.

Деноминация — это изменение номинала денежных единиц. Ее проведение имеет как положительные, так и отрицательные последствия.

Девальвация — это понижение стоимости национальной валюты. Она влияет на население и государство.

Инфляция — это увеличение общего уровня цен на товары и услуги. Она имеет различные виды, причины и методы измерения.

Когда нужно печатать деньги

Необходимость выпуска новых денег возникает в двух случаях: замена старых банкнот на новые и достижение определенных экономических целей. Например, если в бюджете имеются значительные дефициты, которые требуется как-то покрыть, или банкам не хватает ликвидности.

Однако введение новых банкнот может привести к девальвации, так как старые и вновь напечатанные деньги теряют свою ценность. Неблагоразумное выпускание денег приводит к замедлению экономического роста, росту инфляции и цен. Обращаться к выпуску новых денег следует очень осторожно, так как иногда это может нанести вред.

В идеале денежная масса должна функционировать сама по себе, без необходимости ее специального уменьшения или увеличения, поскольку это является естественной задачей экономики.

Виды эмиссии

Эмиссия средств состоит из нескольких разновидностей:

- Эмиссия наличных денег – Центробанк выполняет эту функцию с помощью своих расчетно-кассовых центров.

- Эмиссия безналичных денег – представляет собой предоставление кредита Центробанком на счете определенного коммерческого банка.

- Эмиссия ценных бумаг – выполняется как государством (Министерство финансов РФ выпускает государственные займы), так и частными компаниями (выпуск ценных бумаг для привлечения капитала в соответствии с местным законодательством).

- Эмиссия банковских карт – банки выпускают пластиковые карты, обеспечивают расчеты и открывают счета.

Эмиссия денег. Понятие денежного мультипликатора

Создание и введение в оборот платежных средств, которые увеличивают объем денежной массы, называется денежной эмиссией.

В настоящее время термин «создание денег» используется вместо термина «эмиссия».

В России Центральный банк РФ (Банк России) выполняет функцию создания монеты и банкнот. В обращении имеются наличные деньги (рубли), согласно данным Банка России:

| Дата | Сумма, млрд. р. |

|---|---|

| На 01.01.2005 г. | 1 669,9 |

| На 01.01.2006 г. | 2 195,4 |

| На 01.01.2007 г. | 3 062,1 |

| На 01.01.2008 г. | 4 118,6 |

| На 01.01.2009 г. | 4 372,1 |

| На 01.01.2010 г. | 4 622,9 |

| На 01.01.2011 г. | 5 782,2 |

| На 01.01.2012 г. | 6 895,8 |

| На 01.01.2013 г. | 7 667,7 |

| На 01.01.2014 г. | 8 307,5 |

| На 01.01.2015 г. | 8 840,5 |

| На 01.01.2016 г. | 8 522,2 |

| На 01.01.2017 г. | 8 789,8 |

| На 01.01.2018 г. | 9 539,0 |

| На 01.01.2019 г. | 10 312,5 |

Представленные данные отражают общее количество наличных денежных средств в российских рублях, которые находились в обращении в период с 1 января 2005 года по 1 января 2017 года.

Это значительное увеличение наличной денежной массы в обращении за указанный период объясняется разными факторами, но главным образом — увеличением валютных резервов Банка России и, как следствие, увеличением денежной массы в российских рублях, которая выпускается под эти резервы.

Однако, необходимо также учитывать увеличение валового внутреннего продукта, которое также требует увеличения объема платежных средств.

На самом деле, операции Банка России по эмиссии российских рублей являются пассивными операциями, и можно сказать, что наличные рубли — это векселя Банка России, то есть его обязательства.

Кроме того, Банк России также может выпускать безналичные (кредитные) средства путем проведения политики рефинансирования.

Коммерческие банки предоставляют рефинансовые кредиты специально для кредитования юридических лиц — корпоративных клиентов.

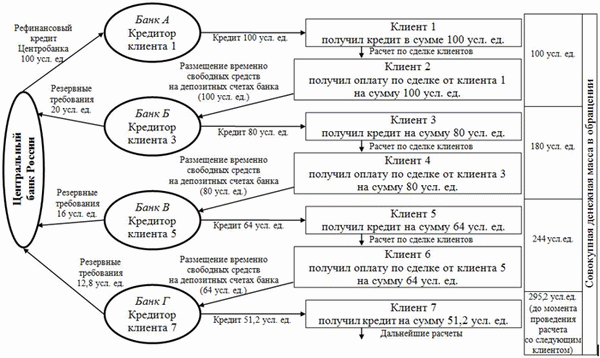

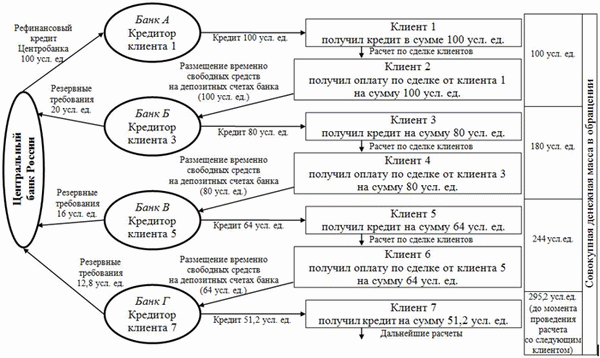

Фигура 1 Порядок работы денежного мультипликатора

В учебнике «Финансы, денежное обращение и кредит» под редакцией А. Ю. Казака содержится хороший пример кредитной эмиссии. Он представлен на странице 15 и называется «Порядок функционирования денежного мультипликатора».

На рисунке 1 показано, как возрастает денежная масса в обращении, когда Банк России предоставляет коммерческому банку 100 условных единиц для кредитования его клиента (клиент 1).

Этот механизм известен в экономике как «денежный мультипликатор».

В практике Банка России рефинансирование используется редко, преимущественно для поддержания ликвидности банковской системы.

Здесь следует рассмотреть статистику Банка России по рефинансовому кредитованию коммерческих банков за последние несколько лет.

- Внутридневные кредиты — это кредиты, которые предоставляются коммерческим банкам в течение одного банковского дня для погашения задолженности на корреспондентском счете.

- Овернайт — это кредиты, которые предоставляются банкам на один рабочий день под залог ценных бумаг из Ломбардного списка Банка России по ставке рефинансирования.

- Ломбардные кредиты — это кредиты, которые предоставляются коммерческим банкам на срок до 1 года под залог ценных бумаг из Ломбардного списка Банка России. Ставка по таким кредитам определяется на аукционе, проводимом Банком России.

- Кредиты, обеспеченные нерыночными активами или поручительствами — это кредиты, которые предоставляются коммерческим банкам на срок до 1 года по фиксированной ставке, устанавливаемой Банком России для таких кредитов. Такие кредиты обеспечены залогом векселей и прав требования по кредитным договорам или поручительствами кредитных организаций.

- Кредиты, обеспеченные залогом золота — это кредиты, которые коммерческие банки получают от Банка России на срок до 1 года по фиксированной ставке. Для таких кредитов необходимо предоставить залог в виде слитков золота, которые хранятся в хранилище Банка России.

Банк России осуществил кредитные операции на сумму (в млн.руб.)

Итоговая сумма за 2004 год

Эмиссия денег. Понятие денежного мультипликатора

Создание и введение в оборот платежных средств, которые увеличивают объем денежной массы, называется денежной эмиссией.

В настоящее время термин «создание денег» используется вместо термина «эмиссия».

В России Центральный банк РФ (Банк России) выполняет функцию создания монеты и банкнот. В обращении имеются наличные деньги (рубли), согласно данным Банка России:

| Дата | Сумма, млрд. р. |

|---|---|

| На 01.01.2005 г. | 1 669,9 |

| На 01.01.2006 г. | 2 195,4 |

| На 01.01.2007 г. | 3 062,1 |

| На 01.01.2008 г. | 4 118,6 |

| На 01.01.2009 г. | 4 372,1 |

| На 01.01.2010 г. | 4 622,9 |

| На 01.01.2011 г. | 5 782,2 |

| На 01.01.2012 г. | 6 895,8 |

| На 01.01.2013 г. | 7 667,7 |

| На 01.01.2014 г. | 8 307,5 |

| На 01.01.2015 г. | 8 840,5 |

| На 01.01.2016 г. | 8 522,2 |

| На 01.01.2017 г. | 8 789,8 |

| На 01.01.2018 г. | 9 539,0 |

| На 01.01.2019 г. | 10 312,5 |

Представленные данные отражают общее количество наличных денежных средств в российских рублях, которые находились в обращении в период с 1 января 2005 года по 1 января 2017 года.

Это значительное увеличение наличной денежной массы в обращении за указанный период объясняется разными факторами, но главным образом — увеличением валютных резервов Банка России и, как следствие, увеличением денежной массы в российских рублях, которая выпускается под эти резервы.

Однако, необходимо также учитывать увеличение валового внутреннего продукта, которое также требует увеличения объема платежных средств.

На самом деле, операции Банка России по эмиссии российских рублей являются пассивными операциями, и можно сказать, что наличные рубли — это векселя Банка России, то есть его обязательства.

Кроме того, Банк России также может выпускать безналичные (кредитные) средства путем проведения политики рефинансирования.

Коммерческие банки предоставляют рефинансовые кредиты специально для кредитования юридических лиц — корпоративных клиентов.

Фигура 1 Порядок работы денежного мультипликатора

В учебнике «Финансы, денежное обращение и кредит» под редакцией А. Ю. Казака содержится хороший пример кредитной эмиссии. Он представлен на странице 15 и называется «Порядок функционирования денежного мультипликатора».

На рисунке 1 показано, как возрастает денежная масса в обращении, когда Банк России предоставляет коммерческому банку 100 условных единиц для кредитования его клиента (клиент 1).

Этот механизм известен в экономике как «денежный мультипликатор».

В практике Банка России рефинансирование используется редко, преимущественно для поддержания ликвидности банковской системы.

Здесь следует рассмотреть статистику Банка России по рефинансовому кредитованию коммерческих банков за последние несколько лет.

- Внутридневные кредиты — это кредиты, которые предоставляются коммерческим банкам в течение одного банковского дня для погашения задолженности на корреспондентском счете.

- Овернайт — это кредиты, которые предоставляются банкам на один рабочий день под залог ценных бумаг из Ломбардного списка Банка России по ставке рефинансирования.

- Ломбардные кредиты — это кредиты, которые предоставляются коммерческим банкам на срок до 1 года под залог ценных бумаг из Ломбардного списка Банка России. Ставка по таким кредитам определяется на аукционе, проводимом Банком России.

- Кредиты, обеспеченные нерыночными активами или поручительствами — это кредиты, которые предоставляются коммерческим банкам на срок до 1 года по фиксированной ставке, устанавливаемой Банком России для таких кредитов. Такие кредиты обеспечены залогом векселей и прав требования по кредитным договорам или поручительствами кредитных организаций.

- Кредиты, обеспеченные залогом золота — это кредиты, которые коммерческие банки получают от Банка России на срок до 1 года по фиксированной ставке. Для таких кредитов необходимо предоставить залог в виде слитков золота, которые хранятся в хранилище Банка России.

Банк России осуществил кредитные операции на сумму (в млн.руб.)

Итоговая сумма за 2004 год

Денежная эмиссия

Центральный банк Российской Федерации осуществляет денежную эмиссию через свои расчетно-кассовые центры, расположенные в разных регионах страны. Для этого в этих центрах создаются оборотные кассы и резервные фонды. Физическое изготовление монет и печать банкнот осуществляются на специализированных предприятиях, таких как ОАО «Гознак», московский и санкт-петербургский монетные дворы, а также в специальных типографиях.

Денежная эмиссия представлена тремя формами:

— депозитная, которая заключается в увеличении кредитных вложений ЦБ РФ путем выдачи ссуд и повышения остатков на счетах;

— бюджетная, которая предполагает выпуск средств для покрытия дефицита государственного бюджета путем приобретения государственных ценных бумаг центральным банком;

— банкнотная эмиссия, которая заключается в выпуске банкнот и монет.

Коммерческие организации могут провести дополнительную эмиссию акций с различными целями. Одна из таких целей — формирование или увеличение уставного капитала. В некоторых случаях эмиссия акций может быть проведена для реорганизации акционерного общества.

Также, эмиссия может осуществляться для изменения объема прав, предоставленных ранее выпущенными ценными бумагами.

Дополнительная эмиссия акций также может быть использована для пополнения капитала или привлечения инвестиций. Эмиссия акций представляет собой определенную последовательность действий. Сначала принимается решение о проведении эмиссии, затем это решение утверждается.

После этого, выпуск акций должен быть зарегистрирован государственным органом, отвечающим за регулирование рынка ценных бумаг.

Когда регистрация успешно завершена, акции размещаются — они передаются владельцам. После того, как все акции были размещены, отчет об итогах эмиссии акций также должен быть зарегистрирован государственным органом. Это необходимо для подтверждения законности и правильности проведения эмиссии акций.

Стандарты эмиссии ценных бумаг

Нормативные требования к выпуску ценных бумаг установлены в Приказе от 04.07.2013 № 13-55/пз-н «О Стандартах эмиссии и проспектов ценных бумаг», а также в «Положении о стандартах эмиссии и регистрации ценных бумаг, процедуре государственной регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг, государственной регистрации отчетов о результате выпуска (дополнительного выпуска) эмиссионных ценных бумаг и регистрации проспектов ценных бумаг», утвержденным Центральным банком Российской Федерации 11.08.2014 № 428-П.