В соответствии с Налоговым Кодексом России, лица, находящиеся на территории страны и имеющие объект налогообложения, обязаны производить уплату налогов. Эти налоги служат источником формирования бюджета государства, а также используются для выплаты пенсий и пособий. Своевременная проверка налогов и задолженностей поможет избежать наложения штрафов.

Если у вас возникли вопросы относительно уплаты налогов или возникли какие-либо проблемы в этой сфере, обратитесь за консультацией к юристу, они обязательно помогут вам.

Желаете разобраться, но у вас нет времени на чтение статьи? Наши юристы смогут помочь вам

Доверьте задачу профессионалам. Наши юристы выполнят ваш заказ по стоимости, которую вы укажете

Вам могут помочь 65 юристов на RTIGER.com

Решите свою проблему >

Какие основные налоги уплачивают граждане

Главным образом граждане России вносят следующие платежи:

- налог на личный доход;

- налог на имущество;

- налог на землю;

- транспортный налог.

За невыплату налогов начисляются штрафные санкции в виде процентов. Несоблюдение платежей может привести не только к уплате штрафа, но и к возможному принудительному взысканию при длительной задержке. Чтобы избежать неприятностей и необходимости обращения в суд, желательно своевременно ознакомиться с информацией о своих налогах.

Как узнать налоги через сайт государственных услуг

Налоги автоматически начисляются налоговой службой. Чтобы узнать свою сумму налогов, вы можете воспользоваться онлайн-сервисом на сайте государственных услуг. Для этого необходимо ввести ваш идентификационный номер налогоплательщика (ИНН), который получает каждый официально трудоустроенный гражданин.

Прежде чем начать процедуру, вы должны пройти регистрацию на этом сайте. Нажмите кнопку «зарегистрироваться», чтобы открыть окно, где вам нужно будет указать свои ФИО, номер телефона и адрес электронной почты.

После этого, на указанный номер телефона вы получите сообщение с кодом, подтверждающим вашу регистрацию. Затем вам нужно будет заполнить свой профиль, включая номер СНИЛС и данные документа, удостоверяющего вашу личность. После этого будет проведена проверка в миграционной службе и пенсионном фонде.

Результат этой проверки будет отправлен на вашу электронную почту, указанную во время регистрации.

- Для получения государственных услуг вы можете обратиться в специальные центры обслуживания пользователей. Их адреса можно найти на официальном сайте госуслуг. При посещении центра необходимо иметь при себе СНИЛС и паспорт;

- Вы также можете зарегистрироваться для получения услуг через веб-браузер, используя Сбербанк Онлайн, Тинькофф банк или Почта банк;

- Для подтверждения вашего запроса можно заказать специальный код через почту России;

- Чтобы завершить процесс оформления, необходимо установить электронную подпись.

Проверка данных может занимать несколько дней. После этого вы получите доступ к личному кабинету и сможете использовать сайт от своего имени. Чтобы проверить налоги на сайте, необходимо перейти в раздел с информацией о налоговой задолженности и ввести ИНН в соответствующее поле, а также указать адрес электронной почты при необходимости.

На сайте будут представлены налоги, которые не были оплачены, а также информация о штрафах, если таковые имеются. Оплатить их можно немедленно. Кроме того, в другой вкладке появится возможность оплаты с использованием банковской карты или электронного кошелька.

Как узнать налоги через сайт федеральной налоговой службы

Узнать налоговые выплаты возможно на официальном веб-ресурсе федеральной налоговой службы путем входа в личный кабинет. Чтобы пройти проверку на сайте ФНС, необходимо пройти процедуру регистрации в личном кабинете. Для регистрации в личном кабинете налогоплательщика существуют несколько возможных вариантов:

- Посетить налоговую службу, где выдается карта регистрации.

- Оформить электронную подпись в центре, имеющем аккредитацию от Министерства цифрового развития, связи и коммуникаций России.

- Войти с использованием аккаунта на сайте государственных услуг.

Как узнать свои налоги через Сбербанк Онлайн

Получить информацию о налогах можно с помощью Сбербанк Онлайн Web-версии. Для этого необходимо быть клиентом Сбербанка. Если у вас нет карты этого банка, то этот способ неприменим.

Если вы уже являетесь клиентом Сбербанка и у вас есть доступ к мобильному банку, то для получения доступа к сервису необходимо пройти регистрацию на официальном сайте Сбербанка.

Вы можете пройти регистрацию на сайте несколькими способами:

- Вы можете обратиться в банк и попросить зарегистрироваться в сервисе. При этом необходимо предоставить документ, подтверждающий вашу личность, а также банковскую карту Сбербанка.

- Для регистрации в системе Сбербанк Онлайн или Мобильного банка, вы можете воспользоваться банкоматом. Просто вставьте вашу карту в устройство, введите PIN-код и выберите соответствующую услугу.

- Если вы хотите получить свой логин, отправьте SMS-сообщение с телефона, который привязан к вашей карте, на номер 900, указав ключевое слово «пароль». Затем, позвоните на горячую линию Сбербанка, чтобы узнать свой логин.

После успешной регистрации на сайте, вам нужно будет авторизоваться, используя ваш логин и пароль. Затем, перейдите в раздел платежей и переводов, где вы найдете опцию для оплаты налогов. Выберите соответствующую услугу, чтобы узнать вашу задолженность по ИНН.

Введите ваш ИНН в предоставленное окно, чтобы увидеть все ваши налоги и задолженности, если они есть.

Как узнать налоги через федеральную службу судебных приставов

Информацию о наличии задолженностей можно получить через Федеральную службу судебных приставов. Для этого необходимо зайти на официальный сайт ФССП и перейти во вкладку «Банк данных исполнительных производств». В открывшемся окне необходимо указать свой регион, ФИО и дату рождения.

После этого вы сможете узнать, имеются ли у вас задолженности по уплате налогов. Кроме того, вы также можете лично обратиться в службу судебных приставов по месту вашего жительства.

Как узнать налоги через Яндекс.Деньги

Воспользоваться сервисом Яндекс.Деньги можно, чтобы убедиться в правильности своих налогов. Этот метод является максимально простым и доступным. Не требуется регистрация на этой платформе для проверки.

Достаточно ввести свой ИНН, и сервис предоставит результат. Сумму налогов можно оплатить различными способами, включая банковскую карту, электронный кошелек на Яндексе, терминалы наличными, банкоматы или салоны сотовой связи. После процесса оплаты вы получите квитанцию взамен.

Иные способы узнать налоги

Для того чтобы уточнить информацию о своих налогах, можно оформить посещение в офисе налоговой инспекции. Для этого необходимо иметь при себе удостоверение личности. Возможно также узнать информацию о своих налогах через центр «Мои документы», для этого также понадобится удостоверение личности.

В Многофункциональном центре предоставляется возможность узнать детали начисления транспортного и земельного налогов, а также налога на имущество. В случае наличия задолженности будет выдана специальная квитанция. Оплатить данную квитанцию можно немедленно в Многофункциональном центре, в банке или на сайте федеральной налоговой службы.

Помимо вышеуказанных способов, существуют и другие варианты. Однако, необходимо быть бдительными и не передавать свои личные данные незнакомым лицам на подозрительных платформах.

Есть неразрешенные вопросы? Наши юристы будут рады помочь. Просто кликните и выберите лучших из лучших

Доверьте свою задачу профессионалам. Наши юристы выполнят ваш заказ по указанной вами стоимости. Вам не нужно будет изучать законы, читать статьи и разбираться в этом вопросе.

Наши юристы сделают все за вас.

Перепроверить данные с налоговой

Перепроверка информации с налоговой служит для получения сведений о задолженностях и излишках по уплате налогов и взносов. Данная процедура необходима для избежания наложения штрафов и учета переплаты в качестве оплаты другого платежа.

Как узнать сумму переплаты или задолженности по налогам и взносам?

Для того чтобы узнать информацию о сумме задолженности или переплаты, необходимо запросить один из документов в налоговой:

Акт сверки принадлежности сумм ЕНП.

Полное название данного документа звучит следующим образом: «Акт сверки принадлежности сумм денежных средств ЕНП или сумм денежных средств, перечисленных не в качестве ЕНП». В акте будет содержаться подробная информация о платежах, задолженностях, штрафах, а также о сальдо ЕНС на начало и конец периода, а также информация об обязательствах, которые не включены в ЕНП.

Заказать акт сверки можно лично в налоговой органе или на официальном сайте Федеральной налоговой службы:

Войдите в личный кабинет налогоплательщика → «Жизненные ситуации» → «Запросить справки и другие документы».

Выберите запрос акта сверки, укажите формат и нажмите кнопку «Подписать и отправить». Для подписи потребуется КЭП. Что такое КЭП?

Также возможно запросить справку о наличии сальдо ЕНС.

Вы можете получить справку о наличии сальдо ЕНС посетив налоговую инстанцию лично или воспользовавшись сайтом ФНС:

Для этого зайдите в свой личный кабинет налогоплательщика, перейдите в раздел «Жизненные ситуации» и выберите опцию «Запросить справки и другие документы».

Вам нужно будет выбрать запрос на справку о сальдо ЕНС, указать формат справки и нажать на кнопку «Подписать и отправить». Для подписания документа потребуется использовать КЭП. Если вы не знакомы с этим термином, КЭП — это сокращение от «Ключ электронной подписи».

Справка о принадлежности сумм денежных средств, перечисленных в качестве ЕНП:

В данной справке налоговая служба отражает информацию о движении денег на ЕНС за весь период, указанный в запросе. Эта справка необходима, когда у вас есть предположение, что сальдо должно быть больше, чем указано в справке о наличии сальдо ЕНС.

Чтобы заказать справку о принадлежности сумм ЕНП на сайте ФНС:

Авторизуйтесь в своем личном кабинете на официальном сайте ФНС, перейдите в раздел «Жизненные ситуации» и выберите пункт меню «Запросить справки и другие документы».

Примите решение о выборе запроса на получение информации о принадлежности сумм ЕНП, определите требуемый формат и нажмите кнопку «Подписать и отправить». Для осуществления подписи требуется использование КЭП. Что означает аббревиатура КЭП?

Как узнать причину задолженности, штрафа или переплаты по налогам?

Информацию о причинах можно получить из документации, которую предоставляют налоговые органы. Для получения справки о суммах ЕНП и справки о принадлежности этих сумм можно обратиться лично в налоговую инспекцию или воспользоваться личным кабинетом на сайте налоговой. Для этого необходимо зайти в личный кабинет на сайте ФНС, перейти в раздел «Жизненные ситуации», выбрать опцию «Запросить справки и другие документы», выбрать нужную справку и формат, а затем подписать и отправить запрос.

Для подписи запроса потребуется использовать КЭП, что означает Квалифицированную Электронную Подпись.

Как запросить сверку с налоговой в личном кабинете Тинькофф Бизнеса?

В следующем году воспользоваться возможностью запросить сверку с налоговой можно будет прямо из личного кабинета Тинькофф Бизнеса в разделе «Отчетность». Также это можно будет сделать в личном кабинете налогоплательщика на официальном сайте ФНС или лично обратившись в налоговую инспекцию, которая находится по вашему месту прописки.

Как проверить и погасить налоговую задолженность

Если у вас имеются квартира, автомобиль или земельный участок, вам необходимо уплачивать налоги, а если имеется задолженность, то настало время ее погасить.

Как проверить задолженность по налогам

Доступ к личному кабинету ФНС осуществляется через различные способы. На веб-сайте Федеральной налоговой службы существует возможность получить доступ к личному кабинету налогоплательщика. Для этого вы можете обратиться в отделение налоговой службы, использовать учетную запись на портале госуслуг или воспользоваться электронной подписью.

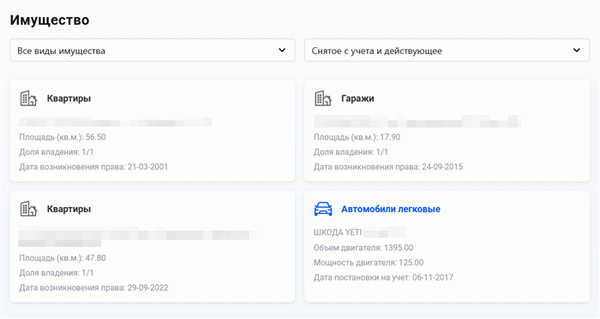

В личном кабинете налогоплательщика содержится информация о всех начислениях налогов с подробным разделением по конкретным объектам. Кроме того, вы можете проверить перечень своей собственности, который налоговая инспекция знает о вашем имуществе, а также сообщить об обнаруженных ошибках, например, если какие-то предметы уже были проданы.

В подразделе «Собственность» содержится перечень предметов, за которые необходимо уплатить налоги: жилые помещения, автомобили, жилые дома, земельные участки.

С помощью мобильного приложения ФНС. Это аналог личного кабинета на веб-сайте и называется «Налоги ФЛ». Для доступа должен быть указан пароль от личного кабинета или от госуслуг, если подтверждение учетной записи происходило лично, например, в Почте России или МФЦ.

При установке следует проверить название приложения — «Налоги ФЛ» — и издателя — «ФНС России». Все остальные приложения являются неофициальными. В лучшем случае они позволят вам уплатить налоги с комиссией и пенями, а в худшем — создатели приложения получат доступ к вашей личной информации.

Если вы выберете конкретное имущество, например автомобиль, вы сможете увидеть сумму налога за предыдущий период.

Онлайн-сервисы других компаний предлагают возможность узнать налоговые начисления и их общую сумму до истечения крайнего срока. Однако только в личном кабинете ФНС можно получить полную информацию по этим начислениям. Например, сервис «Яндекс-деньги» сообщит о отсутствии задолженности по налогам до последнего дня оплаты.

После этого будут доступны данные о долге, но с учетом пеней за просрочку, которые также придется оплатить.

Используйте интернет-банк или мобильное приложение банка, если у вас есть счет в банке. Некоторые банки подключены к системе ГИС ГМП и могут видеть информацию о задолженности по налогам. Этот способ безопаснее, чем использование других онлайн-сервисов, но он также отражает задолженность, включая пени за просрочку.

После регистрации в личном кабинете есть возможность выбрать следующее: продолжать получать бумажные квитанции о задолженности по почте или отказаться от них. Когда вы впервые войдете в личный кабинет, налоговая автоматически переведет вас на электронные квитанции. Если вы хотите получать бумажные квитанции или уточнить адрес для почтовой отправки, проверьте настройки в своем профиле.

Если вы используете «Личный кабинет налогоплательщика для физических лиц», то бумажные уведомления не будут отправляться — вся информация о налогах будет доступна только в личном кабинете. Однако, если вы все же хотите продолжать получать бумажные уведомления, напишите об этом в налоговую. Отправить такое сообщение можно по почте, через сервис «Обратиться в ФНС России» или принести его лично в налоговую инспекцию.

Также можно обратиться лично в налоговую инспекцию. Вы можете обратиться в ИФНС с паспортом — налоговый инспектор даст вам консультацию по налоговым начислениям.

Получение информации о задолженности онлайн по фамилии и паспорту. Чтобы узнать, есть ли задолженность, вам потребуется указать ИНН — это индивидуальный номер налогоплательщика, который можно получить на сайте ФНС, воспользовавшись сервисом «Узнать ИНН». Для этого нужно ввести фамилию, имя, отчество, дату рождения и номер паспорта.

Если данные указаны верно, система предоставит вам ИНН, с помощью которого вы сможете узнать свою налоговую задолженность через любой доступный онлайн-сервис.

Получение информации лично в многофункциональных центрах. Для получения уведомления об уплате налогов вы можете обратиться в любой многофункциональный центр (МФЦ). Заявление необходимо подать лично, при себе следует иметь паспорт и знать свой номер ИНН.

Форма заявления утверждена Приказом ФНС России от 20 октября 2022 года № ЕД-7-21/947@.

Как погасить задолженность по налогам

Один из способов оплаты налогов — использование личного кабинета ФНС. На портале ФНС или в специальном мобильном приложении вам необходимо сформировать квитанцию для оплаты в банке или оплатить налоги онлайн с использованием карты без комиссии.Кроме того, в личном кабинете можно пополнить баланс вашего кошелька, заранее внести единый налоговый платеж. Этот способ позволяет перечислить все деньги для выплаты налогов в одной сумме, авансом до наступления срока.

Когда наступит время платежа, налоговая служба автоматически списывает деньги со счета.

Также есть возможность уплатить налоги через сайт ФНС. На портале налоговой службы предоставляется возможность создать расчетный документ и оплатить налоги с помощью сервиса «Уплата налогов и пошлин». Вы можете заплатить налоги за себя или за другое лицо, а если вам удобнее внести платеж с помощью карты иностранного банка, вы можете сделать это в разделе «Уплата налогов картой иностранного банка».

Возможность погасить задолженность и узнать о пени онлайн с помощью сторонних сервисов. Когда срок уплаты налогов подходит к концу, информация о задолженности и пенях становится доступной в различных онлайн-сервисах. Большинство этих сервисов предоставляют возможность оплатить налоги онлайн, однако помимо суммы налогов вам также придется учесть пени за просрочку и, возможно, платить комиссию.

Уплата налогов через интернет-банк или банковское приложение. Если вы не желаете передавать свои персональные данные сторонним сервисам, вы можете оплатить налоги через свой банк. Это позволит вам избежать рисков и необходимости снова вводить данные о себе, поскольку все необходимые данные для платежа банк уже имеет.

Оплата налогов через банк или терминал с помощью квитанции. Вместе с налоговым уведомлением вам будет предоставлена квитанция для погашения налоговой задолженности. Если налоги были начислены разными налоговыми инспекциями, вам могут быть предоставлены несколько квитанций.

Например, для оплаты налогов за квартиру в Москве и дачу во Владимирской области вы получите две квитанции с разными реквизитами, которые вам придется оплатить отдельно.

Возможно, оплатить поставленные счёт можно через банк или на почте, согласно указанным в квитанции реквизитам. Помимо этого, некоторые терминалы оплаты, которые подключены к единой системе платежей ГИС ГМП, принимают налоговые квитанции.

Если оплата не будет произведена в оговоренный срок, налоговая служба начислит штрафы за каждый просроченный день. При сумме задолженности свыше 10 000 ₽, дело может быть передано в суд и приставам — вам придется оплатить и налоги, и штрафы, и судебные издержки за просроченную добровольную оплату.

Если на ваше имя есть открытый счет в банке, деньги могут быть списаны без вашего согласия или счет может быть заблокирован, если сумма задолженности недостаточна для погашения. Кроме того, в случае задолженности свыше 30 000 ₽ по исполнительным документам или просрочки добровольного погашения на два месяца при задолженности свыше 10 000 ₽, вы можете быть ограничены в выезде за границу.

Вы можете получить информацию о исполнительных производствах, касающихся вас или других лиц, на официальном сайте судебных приставов. Для осуществления поиска необходимо указать полное имя и дату рождения.

Также следует отметить, что физическим лицам и индивидуальным предпринимателям предусмотрена уголовная ответственность за уклонение от уплаты крупных сумм налогов, превышающих 2,7 миллиона рублей. За такое нарушение может быть назначен штраф в размере от 100 000 до 300 000 ₽ или в размере дохода, полученного за последние один-два года, а также может быть применено лишение свободы на срок до одного года или арест на срок до шести месяцев. За неуплату налогов в особо крупном размере, свыше 13,5 миллиона рублей, наказание будет более строгим: оштрафование в размере от 200 000 до 500 000 ₽ или в размере дохода, полученного за последние полтора — три года, а также принудительные работы на срок до трех лет или лишение свободы на тот же срок.

«Мне приходят непонятные счета на оплату налоговых пеней»: откуда берутся эти задолженности

Многие граждане России возмущены тем, что им поступают счета с пенями от налоговой службы, несмотря на то, что срок уплаты налогов за прошлый год еще не наступил. Мы постараемся объяснить, как могла возникнуть такая задолженность, влияние на нее налоговых изменений в этом году и что делать, если вы не согласны с начисленными суммами.

Как Единый налоговый счет повлиял на задолженности

Ранее каждый налог и взнос перечислялись по-отдельности в бюджет. Для каждого платежа оформлялось отдельное поручение с различными реквизитами. Вследствие этого возникали случаи, когда по одному налогу было переплачено, а по другому — недоплачено.

Автоматического перевода денежных средств с одного счета на другой не осуществлялось.

Федеральная налоговая служба могла либо не тревожить граждан, либо отправлять уведомления по почте, однако они никогда не доходили до адресата. В большинстве случаев суммы были незначительными — до 5-10 рублей.

В настоящее время, когда все налоговые платежи объединены на Единый налоговый счет, у налогоплательщика может возникнуть отрицательный баланс на счету. Это означает, что по одному из налогов в прошлом не было уплачено полной суммы, и теперь на счете отражаются неоплаченные штрафы сразу же.

30.03.2023 15:30

Как узнать, откуда взялись пени

Если вы имеете полную уверенность в своевременном уплате всех налогов и исключаете возможность наличия задолженности, то рекомендуется проконтролировать свои финансовые платежи. Потребуйте проведения пересмотра и перерасчета от Федеральной налоговой службы – для этого оформите заявление и направьте его через дочернее предприятие «Почта России» или обратитесь в самую близкую налоговую инспекцию через электронную систему обслуживания.

Суммы отрицательного сальдо ЕНП, возникшие из-за неуплаты налогов и продолжающиеся в течение 30 календарных дней или менее, будут облагаться штрафом в размере 1/300 текущей ключевой ставки Банка России

В остальных случаях, если сумма отрицательного сальдо ЕНП продолжает существовать более 30 календарных дней, штраф будет составлять 1/150 текущей ключевой ставки Банка России

С 9 марта 2022 года по 31 декабря 2025 года штраф составит 1/300 текущей ключевой ставки Банка России независимо от продолжительности задолженности

Почему начисляются пени, если задолженность оплачена

За каждый просроченный день уплаты налога начисляются пени. При этом день, когда произошла оплата, учитывается. Возникают ситуации, когда пени уплачиваются не полностью. Приведу пример.

Вы задержались с уплатой налога по профессиональной деятельности, например, вместо 25 июля оплатили квитанцию 31 июля. За это время накопилась пеня в размере 4,17 рубля, которую вы уплатили в тот же день. Через несколько дней пришел еще один счет на сумму 1,33 рубля.

В приложении ФНС или в счете от налоговой в приложении банка сумма не изменилась: 14,17 рубля — это пени, начисленные до 30 июля включительно, а 1,33 рубля — за 31 июля, день фактической оплаты налога. Таким образом, у вас осталась непогашенная задолженность по налогам.

После регуляции налоговых обязательств рекомендуется зайти в свой личный кабинет на сайте налоговой службы и проверить, нет ли оставшихся неоплаченных квитанций.

Если после оплаты остаточной суммы штрафы все равно отображаются, необходимо обратиться в налоговую инспекцию для получения пояснений.